Механизмы расчета налога на авто в 2016 году

Общее введение

Транспортный сбор, или, как называют этот платеж в народе, «налог на автомобиль», – это установленная законодательством денежная сумма, которую обязан уплатить каждый владелец транспортного средства, подпадающий под налогообложение.

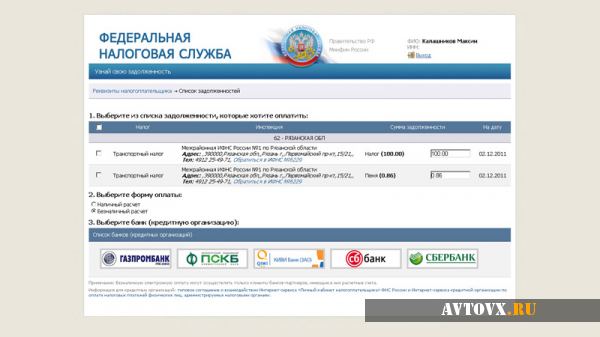

Для точного расчета можно воспользоваться услугами опытных бухгалтеров или юристов, а можно обратиться к специальному онлайн-сервису «Калькулятор», предназначенному специально для исчисления суммы налога на автомобиль в 2016 году. Второй способ позволяет существенно сэкономить силы и время и к тому же является абсолютно бесплатным.

Законодательные аспекты и основы

Чтобы узнать все нюансы и самостоятельно рассчитать налог на авто, нужно открыть Налоговый кодекс Российской Федерации, а именно вторую его часть. Далее следует проследовать до раздела с перечнем региональных сборов, который находится в главе 28.

Внимательно изучив материал статьи 356, читатель узнает, что налоговой базой в данном случае служит мощность транспортного средства, измеряемая в лошадиных силах.

Формула расчета предельно проста – необходимо последовательно перемножить следующие цифры:

- налоговая ставка, указанная в статье 361 Налогового кодекса

Нужно понимать, что для разных транспортных средств с разным типом и мощностью двигателя данный показатель также будет различным. То есть суммы налога, уплаченного с реактивного самолета и с мотороллера, будет существенно различаться.

Также необходимо помнить, что для каждого субъекта Российской Федерации налоговая ставка своя. Поэтому для минимизации вероятности допустить ошибку следует использовать калькулятор налога на авто.

- налоговая база

Это количество лошадиных сил, которыми измеряется мощность двигателя транспортного средства. Еще одной распространенной единицей измерения мощности являются киловатты. Если в строке «мощность двигателя» у вас стоят именно киловатты, следует перевести их в лошадиные силы.

Пример: 50 кВт * 1,35962 = 67,98 л. с. (округляем до двух знаков после запятой).

- период владения

Исчисляется полными месяцами. Отдельно стоит заметить, что организации при расчете транспортного сбора со своих транспортных средств должны использовать период в один квартал. Соответственно, уплата такого сбора производится четыре раза за 12 месяцев. Остальные владельцы производят перечисление денежных средств один раз в календарный год.

- налог на роскошь

Автомобили, чья полная стоимость превышает 3 миллиона российских рублей, подлежат дополнительному налогообложению, исчисляемому посредством так называемого повышающего коэффициента.

Дополнительные денежные траты для владельцев дорогих транспортных средств

В силу определенных причин и социального давления законодатели установили дополнительные налоговые тарифы для лиц, которые могут позволить себе приобрести дорогие автомобили. Однако чтобы рассчитать в 2016 году налог на автомобиль, чья стоимость превышает 3 миллиона российский рублей, потребуется вникнуть в суть закона, а именно изучить второй пункт статьи 362 Налогового кодекса РФ.

В нем указанно, что повышающий коэффициент варьирует в диапазоне от 1,1 до 3. Для точного определения коэффициента необходимо знать точную стоимость автомобиля и срок его эксплуатации, который рассчитывается от года выпуска до момента очередного налогообложения:

1,1 – для транспортных средств стоимостью от 3 до 5 миллионов рублей, с момента выхода которых с заводского конвейера прошло 2-3 года;

1,3 – для транспортных средств, чья стоимость составляет от 3 до 5 миллионов рублей, а срок эксплуатации – 1-2 года;

1,5 – для транспортных средств стоимостью от 3 до 5 миллионов рублей, чей срок эксплуатации не превышает одного года;

2 – для транспортных средств стоимостью от 5 до 10 миллионов рублей, с момента выпуска которых прошло не более 5 лет;

3 – для транспортных средств, стоимость которых превышает 15 миллионов рублей и с момента выпуска которых прошло более десяти лет.

Естественно, что в таких условиях целесообразно использовать «калькулятор налога на автомобиль-2016», так как далеко не каждому под силу разобраться в этих юридических тонкостях. Все же современные сервисы существенно упрощают жизнь обычного человека.

Можно ли на основании вышеизложенной информации сделать вывод о том, что любой дорогостоящий автомобиль подпадает под требования закона о дополнительном налогообложении дорогих автомобилей? Например, как быть с грузовым транспортом? Чтобы избежать возможных юридических коллизий, для расчета налогов на авто в 2016 году законодатель прописал определенный список автомобилей, который до 1 марта текущего года должен быть опубликован на официальном сайте Министерства промышленности и торговли Российской Федерации.

В перечне указаны марки и модели всех автомобилей, подлежащих дополнительному налогообложению. Остальные транспортные средства облагаются по стандартной схеме.

Примеры расчетов

Конечно, чтобы посчитать автоналоги, «калькулятор-2016» – лучшее решение. Но можно также взять обычный лист бумаги, ручку и стандартный калькулятор. Формулы для расчетов существуют разные, но законодатель предусмотрительно разделил их на несколько категорий:

1. формула, которой пользуется большинство владельцев транспортных средств – налоговая ставка умножается на количество лошадиных сил двигателя;

2. когда период владения транспортным средством не превышает одного года, применяется формула, аналогичная первой, но дополнительно происходит умножение на количество полных месяцев владения автомобилем;

3. для расчета суммы транспортного сбора, которым облагаются роскошные автомобили, размер налоговой ставки умножается на мощность двигателя (количество лошадиных сил) и дополнительно умножается на повышающий коэффициент;

4. когда роскошным автомобилем владеют меньше одного года, налоговую ставку умножают на количество лошадиных сил и количество полных месяцев, в течение которых владелец эксплуатирует транспортное средство, после чего умножают на повышающий коэффициент.

Пример для расчета. Имеется транспортное средство (автомобиль, входящий в категорию роскошных) с мощностью двигателя 310 лошадиных сил. Владелец эксплуатирует авто семь месяцев. Сам автомобиль 2012 года выпуска. Соответственно, размер повышающего коэффициента составляет 1,1. Живет владелец автомобиля в городе Москве (определяем, что налоговая ставка составляет 75 рублей).

Формула: 75 рублей * 310 л. с. * 0,7 * 1,1 = 17 903 рубля.

Отдельно акцентируем внимание на такой нюанс. Часто бывает, что в ходе ремонта (планового или внепланового) фактическая мощность двигателя меняется, причем чаще всего в меньшую сторону. Чтобы сократить свои финансовые затраты, следует написать официальное письмо в ГИБДД (по месту регистрации транспортного средства) с целью внесения актуальных данных в соответствующие документы.

Вся уплаченная сумма налога перечисляется в тот субъект Российской Федерации, в котором было зарегистрировано транспортное средство. В соответствии с законодательством региональные власти обязаны потратить полученные денежные средства на ремонт и поддержание хорошего состояния дорожного покрытия в регионе.

Кто несет ответственность за правильность расчета?

Согласно закону, физическим лицам сумму к уплате рассчитает налоговая инспекция. Единственное, что является обязанностью физлиц – сообщать фискальным органам о факте покупки нового транспортного средства.

Юридические лица рассчитывают сумму транспортного сбора самостоятельно.

Кто устанавливает налоговые ставки?

Власти каждого субъекта Российской Федерации устанавливают льготы на свое усмотрение, хотя и опираясь на законы. Уплатить налог необходимо до 1 ноября года, предшествующего отчетному. Расчет суммы производится в полных рублях.

Нюансы, связанные с продажей автомобилей

Для продавцов транспортных средств установлен налог с продажи автомобиля в размере 13 процентов от стоимости. Но такая ставка действует только в том случае, если продавец является налоговым резидентом РФ. В противном случае ставка налога повышается до 30 процентов.

Но в каждом законе есть свои исключения. Предусмотрено три случая, когда можно официально не платить налог с продажи.

- Если в течение более 36 месяцев с момента заключения договора купли-продажи транспортным средством владело одно лицо. Хотя многие автовладельцы для подстраховки в качестве начальной даты выбирают день регистрации автомобиля в ГИБДД.

- Если автомобиль продается за сумму меньшую, чем владелец уплатил при покупке. Такое может произойти, например, если автомобиль продают после ДТП. Но чтобы доказать свою правоту налоговым органам, необходимо подтвердить факт продажи документально. Чеки, договоры, расписки, корешки банковских квитанций и тому подобное – пригодится все.

- Если стоимость транспортного средства не превышает 250 тысяч российских рублей.

На последнем пункте стоит остановиться подробнее. Если период владения транспортным средством не превышает трех лет, данную сумму можно вычитать из расчета для определения налоговой базы. Не редкость, когда купленный поддержанный автомобиль увеличивает свою стоимость за счет дополнительных аксессуаров: литых дисков, кожаных салонов, акустических систем и тому подобного.

Поэтому расчет производится по схеме: (стоимость продажи – 250 тысяч рублей) х 0,13. Таким образом, проданный, к примеру, за 1 миллион рублей автомобиль будет облагаться суммой налога в размере 95,5 тысяч рублей.

Само собой, налоговая инспекция не сможет установить точную стоимость такого транспортного средства. Пользуясь этим, многие продавцы умышленно занижают цену продажи в документах, чтобы заплатить меньше налога. Но в таком случае можно обмануть самого себя – покупатель, выплатив указанную сумму, вполне обоснованно может отказаться доплачивать «серую» часть. Кроме того, если этот факт станет известен государственным органам, вполне вероятны последующие проблемы с силовыми и фискальными структурами.

На следующий год после продажи продавец обязан подать в налоговую инспекцию декларацию о продаже автомобиля, даже если налог не был уплачен. Иначе на законных основаниях продавцу будет выписан штраф.